Wegzugsbesteuerung nach § 6 AStG n. F. – Erste Erfahrungen und das Verhältnis zu § 2 AStG oder ein Plädoyer für die Abschaffung der Wegzugsbesteuerung

Von Dr. Peter Happe, Steuerberater/FB Internat. Steuerrecht/C.P.A., Köln,

Lothar Boelsen, WP/StB/RA, Frankfurt/Main

1. Die Änderungen des § 6 AStG im Einzelnen

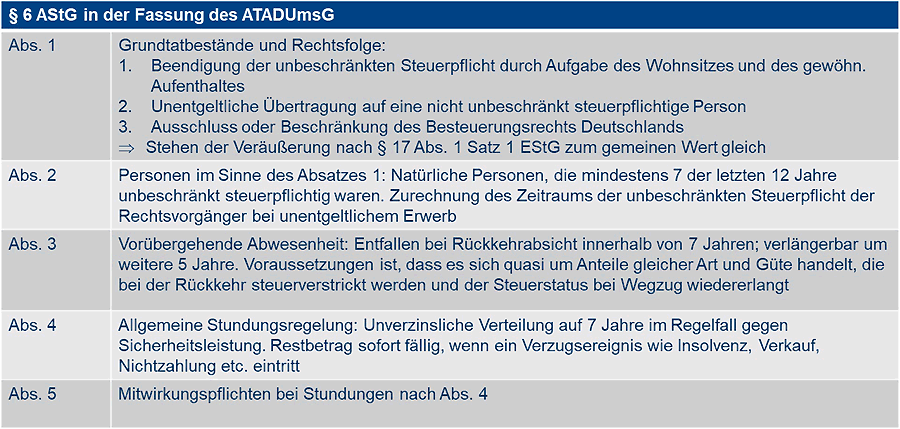

Mit dem ATADUmsG (BGBl. I 2021, 2035) wurde der § 6 AStG entscheidend geändert. § 6 AStG ergänzt den § 17 EStG und soll eine Besteuerung sicherstellen, bevor Deutschland das Besteuerungsrecht verliert. § 6 AStG greift immer dann, wenn ein Auswanderer,

- unabhängig von der Staatsangehörigkeit,

- insgesamt 7 Jahre der letzten 12 Jahre in Deutschland unbeschränkt steuerpflichtig war und

- in das Ausland umzieht und

- Kapitalbeteiligungen in Höhe von 1% oder mehr an In- und ausländischen Kapitalgesellschaften im Privatvermögen hält.

Die Wegzugssteuer wird auf den Wertzuwachs der Anteile an Kapitalgesellschaften erhoben, ohne dass die Kapitalgesellschaft selbst Sitz oder Geschäftsleitung verlegen muss. Die Wegzugsbesteuerung dient dazu, die Besteuerung von stillen Reserven in Anteilen an Kapitalgesellschaften quasi in der letzten Sekunde des Wegzugs im Sinne des § 17 EStG sicherzustellen, bevor Deutschland nach Art. 13 Abs. 5 OECD-MA das Besteuerungsrecht an den künftigen Ansässigkeitsstaat verliert. In dem Fall werden die stillen Reserven in den Anteilen an den Kapitalgesellschaften besteuert, als wären die Anteile zum gemeinen Wert verkauft worden (fiktive Veräußerung). Das gilt somit auch dann, wenn die Beteiligung in den letzten fünf Jahren vor dem Wegzug 1% oder mehr des Kapitals der Kapitalgesellschaften ausgemacht hat (§ 6 Abs. 1 AStG). Die Besitzzeit des Rechtsvorgängers (Schenkers oder Erblassers) wird dem Auswanderer zugerechnet (§ 6 Abs. 2 AStG). International wird diese Steuer auch als „Exit-Tax“ bezeichnet.

Als die wichtigsten Änderungen des § 6 AStG sind hervorzuheben:

- Der Betrachtungszeitraum wird auf 7 Jahre der letzten 12 Jahre beschränkt und umfasst nicht mehr die letzten 10 eines lebenslangen Zeitraums des Auswanderers. Das stellt sicherlich eine Vereinfachung insbesondere bei Personen dar, die international mobil sind und zwischen Deutschland und dem Ausland hin und her wechseln. Die Änderung macht das Gesetz für Personen administrierbarer, die z. B. Ihre Kindheit in Deutschland verbracht haben und Jahrzehnte später in Deutschland als Expatriates arbeiten. Diese wären nach altem Recht u. U. schon bei einer unbeschränkten Steuerpflicht nach einem Jahr von der Steuer erfasst worden, wenn sie als Kinder mehr als 10 Jahre in Deutschland gelebt haben. Für eine Besteuerung solcher Personen fehlte schon bisher jede Rechtfertigung. Personen, die sich mit Wegzugsabsicht tragen, müssen sich allerdings nun schon drei Jahre früher zum steuerfreien Wegzug entscheiden. Nach unseren Erfahrungen verlassen Investoren Deutschland daher schon schneller, weil sie nicht in Falle der Exit-Tax tappen möchten.

- Die Wegzugstatbestände werden auf drei Tatbestände gestrafft. Das soll nach der Gesetzesbegründung materiell-rechtlich nichts ändern. Allerdings soll nun explizit der Wegfall des Besteuerungsrechts an Kapitalgesellschaftsanteilen durch ein neues DBA z. B. bei Immobiliengesellschaften wie bei dem DBA-Spanien 2013 nach § 6 Abs. 1 Satz 1 Nr. 3 EStG als sog. passive Entstrickung zur Besteuerung führen. Das war zwar schon in der Vergangenheit finanzrichterlich so entschieden (FG Köln vom 28.3.2019, 15 K 2159/19, nrkr, Revision beim BFH unter Az. I R 30/19; BMF v. 26.10.2018, BStBl. I 18, 1104), ist aber nun vorsichtshalber Gesetz geworden. Bei Verhandlungen und Inkrafttreten neuer DBA wie demnächst wohl mit Italien ist daher höchste Vorsicht geboten.

- Die unverzinsliche, unbegrenzte Stundung der Steuer bei Wegzug von EU-/EWR-Bürgern in das EU-/EWR-Ausland wird abgeschafft und es wir für jeden Wegzug, gleich in welches Land, die Wegzugssteuer festgesetzt. Das stellt einen erheblichen EU-rechtswidrigen Eingriff dar, wie weiter unten dargelegt wird. Dafür wird eine Verteilung der Steuer auf den Wegzug über sieben Jahre in sieben gleichen Raten gewährt, die bei Gefährdung des Steueraufkommens jederzeit widerrufen werden kann. Das dürfte nach dem Wortlaut und der Gesetzesbegründung allerdings nicht passieren, weil die Sicherheitsleistung für die Stundung der Regelfall sein soll. Durch die Sicherheitsleistung wird allerdings die Stundung nicht wirklich eine Entlastung, denn wie der EuGH schon in der Rechtssache DMC festgestellt hat, führt die Gestellung einer Sicherheit in seinen wirtschaftlichen Wirkungen dazu, dass die Steuer ebenso gut gleich erhoben werden könnte (Europäischer Gerichtshof , C-164/12, Urteil vom 23.01.2014, DStR 2014, 193). Der Wegzug verlangt im Regelfall entsprechende vorbeugende Gegenmaßnahmen, die im Regelfall eine Versteuerung in Deutschland perpetuiert (vgl. dazu Happe/Stingl, Geplante Reform der Wegzugsbesteuerung und vorsorgliche Abwehrstrategien, PIStB 11/2020, S. 312).

- Dem Wortlaut des § 21 Abs. 3 AStG nach sollen laufende Stundungen aus Altfällen mit Inkrafttreten des ATAD-UmsG nicht widerrufen werden. Gleichzeitig wird aber die Möglichkeit, Wertminderungen bei Verkauf geltend machen zu können auch in Altfällen für die Zukunft abgeschafft. Auch das ist ein möglicherweise verfassungswidriger Eingriff.

- Die Steuer „entfällt“ bei Rückkehrabsicht, wobei nach der Gesetzesbegründung eine Glaubhaftmachung der Rückkehrabsicht oder berufliche Gründe für eine Abwesenheit nicht mehr ankommt (BT-Drs 19/28652, S. 49). Die bloße Absicht zur Rückkehr und eine hinreichende Wahrscheinlichkeit genügen nach der Gesetzesbegründung. Damit sollen laut Gesetzesbegründung durch die Stundung der Steuer die finanziellen Wirkungen der Wegzugsbesteuerung gemindert und die Mobilität erhöht werden (BT-Drs 19/28652, S. 47). In den ersten Praxisfällen wird dieses Ziel von der Verwaltung allerdings konterkariert, weil die Steuer nicht zum Zeitpunkt der Wegzugs entfallen soll, wie der Wortlaut und auch die Gesetzesbegründung mit Verweis auf eine „Stundung“ impliziert, sondern erst bei Rückkehr. Die Finanzverwaltung neigt offenbar dazu, das offenbar breit akzeptierte rückwirkenden Entfallen des Steueranspruchs im § 6 Abs. 5 AStG a. F. (vgl. Häck in F/W/B/S, § 6, Rz. 446, 95 Ergänzungslieferung vom April 2020, zur alten Fassung) nun auch für den § 6 Abs. 3 AStG n. F. anzuwenden. Klarheit soll ein BMF-Schreiben dazu geben, welches dem Vernehmen nach in Vorbereitung ist. Somit wäre die in der Gesetzesbegründung postulierte Flexibilität und Mobilität ad absurdum getan. Dennoch muss man wohl jedem Auswanderer raten, eine Anfrage an das Finanzamt zu stellen, wann die Steuer entfällt und gleichzeitig den Antrag auf Entfallen der Steuer beim Finanzamt in jedem Fall vorsorglich zu stellen.

- Überraschend ist der Wegfall des § 6 Abs. 1 Satz 5 AStG a. F., nach dem im Falle der Veräußerung der Anteile der nach den Vorschriften des § 6 AStG versteuerte Wertzuwachs im Falle der Veräußerung nicht mehr angerechnet werden soll. Das wird nachfolgend im Zusammenhang mit dem § 2 AStG behandelt.

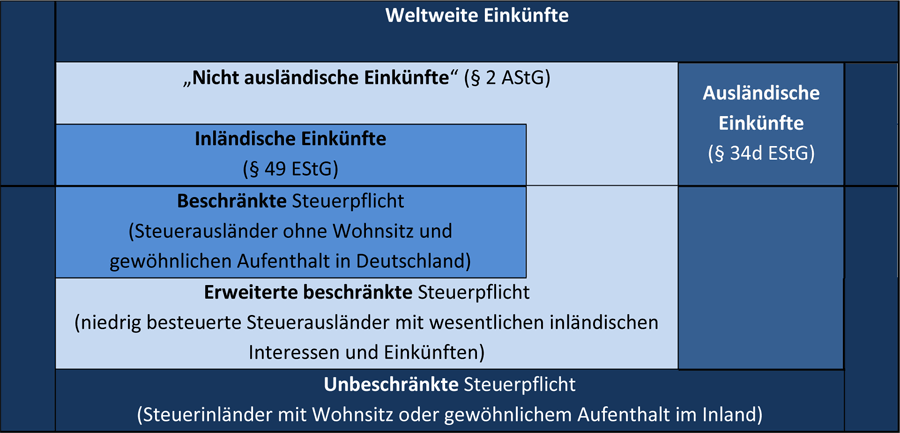

2. Verhältnis des § 2 AStG zum § 6 AStG

Der § 2 AStG regelt die (nachlaufende) Besteuerung von Deutschen, die in fünf Jahren von zehn Jahren vor dem Wegzug unbeschränkt steuerpflichtig waren und in ausländische niedrigbesteuerte Gebiete umziehen. Wenn diese Personen nach dem Wegzug noch wesentliche wirtschaftliche Interessen Deutschland behalten und inländische, sog. nicht ausländische Einkünfte erzielt werden, so unterliegen diese Einkünfte der sog. erweiterten beschränkten Steuerpflicht. Diese erweiterte beschränkte Steuerpflicht gilt für längstens zehn Jahre nach dem Ende des Jahres, in dem der Deutsche weggezogen ist. Bei Wegzug zum 1. Januar 2022 könnten die nicht ausländischen Einkünfte noch bis zum 31. Dezember 2033 in Deutschland besteuert werden. Anders als der § 6 AStG gilt der § 2 AStG nur bei deutschen Staatsbürgern.

Flankiert wird der § 2 AStG von § 4 AStG, nach dem die den nicht ausländischen Erträgen zugrundeliegenden Vermögenswerte einer erweiterten beschränkten Erbschaftsteuerpflicht unterliegen, wenn Deutsche die den Einkünften zugrundeliegenden Vermögenswerte verschenken oder vererben. Mithin gilt auch hier eine 10 Jahresfrist. Voraussetzung für die Anwendung sowohl der erweiterten beschränkten Steuerpflicht für die Einkommensteuer als auch für die Erbschaftsteuer ist indessen, dass die Einkünfte und Vermögenswerte nicht einer ausländischen Steuer unterliegen, die mindestens 30% der deutschen Einkommen- oder Erbschaftsteuer bei Anwendung auf die Einkünfte oder Vermögenswerte entspricht.

Grundsätzlich könnte auch ein Wegzug in ausländische niedrigbesteuerte Gebiete von DBA-Staaten den Tatbestand der erweiterten beschränkten Steuerpflicht erfüllen. Im Gegensatz zu den anderen Vorschriften des AStG wie in § 20 AStG besteht in § 2 AStG allerdings kein sog. Treaty Override, so dass im Regelfall nur die Einkünfte der deutschen Besteuerung unterliegen, die nach einem DBA in Deutschland besteuert werden. Dennoch muss beim Wegzug in ein DBA-Land stets geprüft werden, ob ein DBA Anwendung des § 2 AStG verwehrt oder sogar eine Öffnungsklausel für die Anwendung enthält. Eine Öffnungsklausel zur Anwendung des § 2 AStG findet sich z. B. im Art. 4 Abs. 4 DBA-Schweiz für fünf Jahre. Bei Wegzug in nicht-DBA-Staaten wie Paraguay, Chile oder Panama oder für die sog. „Digitalen Nomaden“, die in keinem ausländischen Gebiet ansässig werden, greift der § 2 AStG ebenfalls.

Wesentliche wirtschaftliche Interessen in Deutschland bestehen, wenn etwa zu Beginn des Veranlagungszeitraums eine der folgenden Voraussetzungen vorliegt (Nexus):

- Einzelunternehmen in Deutschland,

- Beteiligung an Personengesellschaft (als Kommanditist mindestens eine 25%ige Gewinnbeteiligung) in Deutschland,

- Beteiligung an einer inländischen Kapitalgesellschaft im Sinne des § 17 EStG, d. h. der Stpfl. oder sein Rechtsvorgänger hatten innerhalb der 5 Jahre zu Beginn des Veranlagungszeitraums ≥ 1% an einer Kapitalgesellschaft, selbst wenn im Veräußerungszeitpunkt die Beteiligung ˂ 1% ist,

- die „nicht ausländischen Einkünfte“ betragen 30% der Gesamteinkünfte oder ≥ EUR 62.000 im Wegzugsjahr oder

- Vermögen, dessen Erträge nicht ausländische Einkünfte wie nachfolgend definiert, mehr als 30% des Gesamtvermögens oder > EUR 154.000 überschreitet.

Nach heutigen Wertverhältnissen führt regelmäßig bereits ein vermietetes Studentenapartment zu wesentlichen wirtschaftlichen Interessen in Deutschland. Durch Zwischenschaltung einer ausländischen Kapitalgesellschaft kann der Auswanderer weder die vorgenannten Voraussetzungen noch die Zurechnung nicht ausländischer Einkünfte in Deutschland vermeiden, da durch diese sog. Zwischengeschaltete Gesellschaft durchgeschaut werden (§ 2 Abs. 4 AStG i. V. m. § 5 AStG).

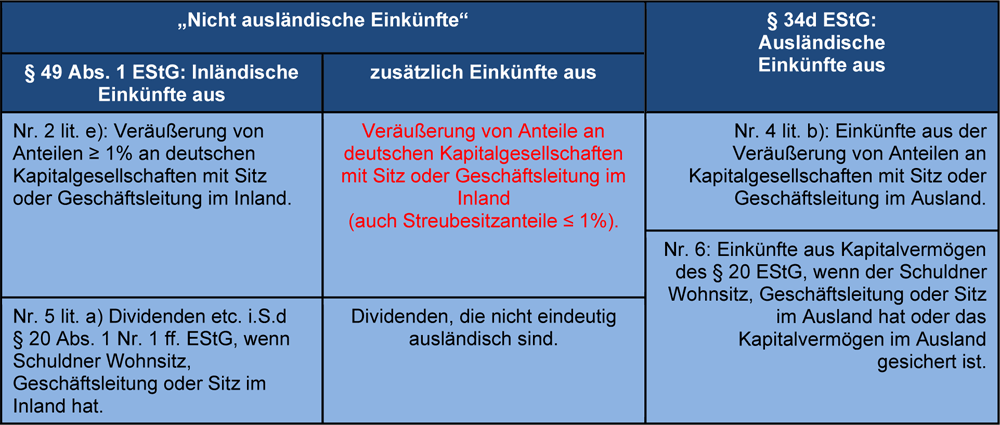

Die nicht ausländischen Einkünfte sind eine nicht im Gesetz genannte Kategorie und umfassen neben den enumerativ genannten inländischen Einkünfte des § 49 EStG auch alle Einkünfte, die nicht eindeutig den ebenfalls enumerativ genannten ausländischen Einkünften des § 34d EStG zuzurechnen sind:

Im Zusammenhang mit Anteilen an Kapitalgesellschaften fällt auf, dass zu den nicht ausländischen Einkünften bei erweiterter beschränkter Steuerpflicht nicht nur Anteile an inländischen Kapitalgesellschaften ≥ 1% im Sinne des § 49 Abs. 1 Nr. 2 lit. b) EStG, sondern auch Veräußerungsgewinne an nicht ausländischen Kapitalgesellschaften zählen. Das ergibt sich aus § 34 Nr. 4 lit. b) bb) EStG, nach den zu den ausländischen Einkünften Gewinne aus der Veräußerung von Kapitalgesellschaften mit Sitz oder Geschäftsleitung im Ausland zu rechnen sind. Da eine Beteiligungsschwelle in § 34 Nr. 4 lit. b) bb) EStG nicht genannt ist, zählen zu den ausländischen Einkünften zunächst einmal alle Anteile an ausländischen Kapitalgesellschaften (Sitz oder Geschäftsleitung im Ausland), gleich, ob sie < 1% oder ≥ 1% betragen. Somit wären schon aus dem Umkehrschluss zu § 34 Nr. 4 lit. b) bb) EStG Streubesitz-Aktien z. B. inländischen Kapitalgesellschaften im Inland als nicht ausländische Einkünfte steuerpflichtig. Zum gleichen Ergebnis kommt man indessen auch, wenn man den § 34d Nr. 6 EStG betrachtet: Zu den ausländischen Einkünften zählen Einkünfte im Sinne des § 20 EStG, wenn der Schuldner Sitz oder Geschäftsleitung im Ausland hat. Veräußerungsgewinne von Aktien von ausländischen Kapitalgesellschaften im Sinne des § 20 Abs. 2 Nr. 1 EStG wären somit ausländische Einkünfte. Veräußerungsgewinne von Aktien im Sinne des § 20 Abs. 2 Nr. 1 EStG inländischer Kapitalgesellschaften wären als nicht ausländische Einkünfte im Inland steuerpflichtig. Gleiches gilt u. E. für Dividenden nicht ausländischer Aktien, s. nachfolgende Tabelle. Das allein dürfte für die meisten Auswanderer schon überraschend sein.

Eindeutig ist die Abgrenzung zwischen inländischen und ausländischen Kapitalgesellschaften dann, wenn sowohl Sitz und Geschäftsleitung im Inland liegt (dann inländische Einkünfte und zugleich nicht ausländische Einkünfte) oder Sitz und Geschäftsleitung im Ausland liegt (dann eindeutig ausländische Einkünfte). Nicht so eindeutig ist die Abgrenzung aber dann, wenn Sitz im Inland und Geschäftsleitung im Ausland (und umgekehrt); dann zählen die Veräußerungsgewinne zu den nicht ausländischen Einkünften und könnten nach dem Wegzug in niedrig-besteuert Gebiete in Deutschland besteuert werden.

Der § 2 AStG hat aber noch eine weitere Überraschung parat, die vermutlich verfassungs- und EU-rechtswidrig ist: Veräußern nämlich Auswanderer Anteile ≥ 1% an „nicht ausländischen“ Kapitalgesellschaften, so werden diese Veräußerungsgewinne in Deutschland steuerpflichtig sein. Dies auch dann, wenn diese Anteile bereits bei Wegzug nach § 6 AStG besteuert wurden. Im § 6 Abs. 1 Satz 5 AStG a. F. fand sich noch der folgende Satz (siehe auch R 49.1 Abs. 4 EStR 2021):

„Die §§ 17 und 49 Abs. 1 Nr. 2 Buchstabe e des Einkommensteuergesetzes bleiben mit der Maßgabe unberührt, dass der nach diesen Vorschriften anzusetzende Gewinn aus der Veräußerung dieser Anteile um den nach vorstehenden Vorschriften besteuerten Vermögenszuwachs zu kürzen ist.“

Diese Satz ist mit dem ATAD-UmsG stillschweigend und – soweit ersichtlich – begründungslos weggefallen. Rechtsfolge ist somit, dass der Wertzuwachs von Anteilen an nicht-ausländischen Kapitalgesellschaften von Auswanderern in niedrigbesteuerte Gebiete doppelt besteuert werden soll. Zum einem beim Wegzug, zum anderen beim späteren Verkauf.

Beispiel: Der deutsche Steuerpflichtige A zieht unter Aufgabe der unbeschränkten Steuerpflicht im Jahre 2022 von Stuttgart nach Panama. Er hält Aktien an in- und ausländischen Kapitalgesellschaften in einem Schweizer Depot. Der Wertzuwachs von Anteilen in Höhe von 5% an einer Familien-Kapitalgesellschaft auf der schwäbischen Alp wird zum Wegzug besteuert (Wertzuwachsbesteuerung nach § 6 AStG mit rund 28,5%). Im Jahre 2025 entscheidet sich A, noch immer in Panama lebend, zum Verkauf aller Anteile an die Geschwister, da er andere Lebenspläne hat. Der Verkauf wird nach § 2 AStG in Deutschland erneut besteuert, weil es sich nicht um Gewinne aus Anteile an ausländischen Kapitalgesellschaften i.S.d § 34d EStG handelt. Eine Anrechnung der Wegzugssteuer nach § 6 AStG gibt es nicht mehr. Seine Aktienverkäufe und Dividenden inländischer Aktien (Streubesitzaktien < 1%) im Schweizer Depot sind mindestens bis zum Ende des Jahres 2025 aufgrund des noch vorhandenen Nexus in Deutschland steuerpflichtig.

Nicht nur, dass es zu einer verfassungswidrigen Doppelbesteuerung des Wertzuwachses durch §§ 2 und 6 AStG kommen kann. Die Anwendung des § 2 AStG dürfte aufgrund eines sog. strukturellen Vollzugsdefizits verfassungswidrig sein. Denn die Finanzverwaltung dürfte nur in seltenen Fällen von nicht ausländischen Einkünften erfahren, vor allem wenn es sich um Einkünfte aus börsennotierte Anteile an deutschen Kapitalgesellschaften in ausländischen Depots handelt und der Depotinhaber nicht als deutscher Steuerpflichtiger geführt wird. Ein strukturelles Vollzugsdefizit hatte das Bundesverfassungsgericht in seinem Beschluss vom 9. März 2004, 2 BvL 17/02 in einer ähnlichen Konstellation bei der Besteuerung von Wertpapieren im Inland in den Jahren 1998 und 1999 i.S. des § 23 Abs. 1 EStG a.F. als verfassungswidrig erkannt, weil steuerehrliche und steuerunehrliche Steuerpflichtige ungleich besteuert wurden.

3. Überblick über Rechtsfolgen des § 6 AStG n. F.

Mit dem ATAD-UmsG zur Umsetzung der EU-Anti-Steuervermeidungsrichtlinie 2016/1164 vom 12. Juli 2016 (Anti Tax Avoidance Directive), geändert durch die EU-Richtlinie 2017/952 vom 29. Mai 2017, wurde u. a. der § 6 AStG wie vorstehend beschrieben geändert. Nach der EU-Anti-Steuervermeidungsrichtlinie müssen die Mitgliedstaaten verpflichtende Maßnahmen gesetzlich umsetzen, die die internationale Steuervermeidung verhindern sollen. Durch die Einbettung der Änderungen des § 6 AStG in das ATAD-UmsG wollte der Gesetzgeber offenbar nur suggerieren, er sei europäisch dazu verpflichtet, eine Verschärfung der Wegzugsbesteuerung durchzuführen. Das ist aber nicht so. In der EU-Richtlinie ist die Einführung gar nicht vorgesehen. Andere EU-Länder wie Österreich, Italien oder Kroatien kennen keinen zu § 6 AStG vergleichbaren Steuertatbestand.

Die ATAD-Richtlinie war somit nur der Mantel dafür, die Wegzugsbesteuerung zu verschärfen. In der Gesetzesbegründung (BT-Drs 19/28652, S. 49) kommt sehr klar die Sorge des Gesetzgebers zum Ausdruck, dass er die Stundungsregelungen auf Drittstaatenumzüge wie in die Schweiz zulassen müsste. Der Europäische Gerichtshof hatte nach Vorlage durch das Finanzgericht Baden-Württemberg die Stundungsregelung des § 6 Abs. 5 AStG a. F. insoweit für europarechtswidrig hielt, als die Norm dem Freizügigkeitsabkommen zwischen der Schweiz und der EU widerspricht (Vorlagebeschluss des FG Baden-Württemberg vom 14. Juni 2017, 2 K 2413/15; Az. EuGH C-581/17, Rs. Martin Wächtler gegen Finanzamt Konstanz; vgl. Wilke, PIStB 2019, S. 291). Statt das EuGH-Urteil anzuwenden, wie es seine Pflicht gewesen wäre, hat das BMF zunächst am 13.11.2019 einen Nichtanwendungserlass erlassen und den Auswanderern nur eine Ratenzahlung gewährt (BStBl. I 2019, 1212). Diese Stundung ist inzwischen von zwei Gerichten (FG Baden-Württemberg, Gerichtsbescheid vom 31.08.2020, 2 K 835/19, EFG 2021, 20, nrkr.; BFH, Az. I R 35/20; FG Köln, Beschluss vom 11.05.2021, 2 V 1929/20) als rechtswidrig eingestuft worden.

Wohl wissend, dass er der Umzug in die Schweiz mit dem Umzug in die EU-/EWR-Länder am Ende gleichstellen muss, hat sich der Gesetzgeber stattdessen sehr bewusst zur Abschaffung der allgemeinen Stundungsregeln für EU-/EWR-Bürger bei einem Wegzug in das EU-/EWR-Ausland entschieden. Damit wird zwar der Umzug in die Schweiz nicht mehr diskriminiert, wohl aber der Wegzug in die EU-Länder. Die nur vorgeschobene EU-rechtliche Rechtfertigung ist ein Verweis auf jüngere EU-Rechtsprechung, weil der EuGH eine Stundung und Verzinsung für die Übertragung von Wirtschaftsgütern im betrieblichen Bereich (Einbringung von Anteilen an einer Personengesellschaft, EuGH-Urteil vom 31.01.2014, C-164/12, Rs. DMC; Übertragung von Wirtschaftsgütern in eine ausländische Betriebstätte EuGH-Urteil vom 21.05.2015, C-657/13, Rs. Verder LabTec) bzw. betrieblichen Umzug (EuGH vom 29.11.2011, C-371/10, Rs. National Grid) für zulässig gehalten hatte. Das vom Gesetzgeber zitierte EuGH-Urteil vom 21.12.2016, C-503/14 ist z. B. als Rechtfertigung völlig ungeeignet, weil es die Besteuerung des Wertzuwachses in Portugal als Verstoß gegen die Niederlassungsfreiheit ansieht. Der Gesetzgeber macht am Ende eine Rolle rückwärts und stellt den Zustand vor 2007 wieder her, der allerdings schon damals für EU-rechtswidrig gehalten wurde. Die Wegzugsbesteuerung wie sie im Augenblick wieder gilt, war als Verstoß gegen die Grundfreiheiten (hier Niederlassungsfreiheit) gewertet worden (EuGH-Urteil vom 11.03.2004, C-9/02, Rs. Hughes de Lasteyrie du Saillant); diese Rechtslage wurde nun schlicht wieder hergestellt.

Man muss sich schon gehörig gedanklich strecken, überhaupt eine verfassungsrechtliche Begründung dafür zu finden, den Wegzug zu besteuern. Der Auswanderer nimmt nach dem Wegzug keine staatlichen Leistungen mehr in Anspruch, die eine Besteuerung des Wegzugssubstrats rechtfertigen würden, denn er ist ja per definitionem im Regelfall nicht mehr unbeschränkt steuerpflichtig und/oder im Zuzugsstaat ansässig. Darüber hinaus werden nur nicht realisierte und damit vermeintliche stille Reserven in den Anteilen an Kapitalgesellschaften besteuert. Dabei kann es sich im Regelfall nur um Schätzwerte handeln, was durch den Begriff „Steuersubstrat“ nur unzureichend kaschiert wird. Ein Entgeltzufluss zur Deckung der Steuerzahlung besteht gar nicht. Das verletzt zumindest die verfassungsrechtlich gebotene Besteuerung nach der Leistungsfähigkeit. Das gilt in den Fällen des vorübergehenden Wegzugs selbst dann, wenn die Steuer nicht wie vom Gesetzgeber beabsichtigt, gestundet wird, sondern erst bei Rückkehr „entfällt“.

Des Weiteren führt die Wegzugsbesteuerung, insbesondere so wie sie künftig ausgestaltet ist, dazu, dass der Zuzugsstaat regelmäßig weniger besteuern kann, wenn der Zuzugsstart den besteuerten Wegzugswert als Zugangswert ansetzen muss (z. B. Art. 13 Abs. 5 DBA-CH und Art. 13 Abs. 6 DBA-USA und Art. 13 Abs. 6 Satz 1 deutsche Verhandlungsgrundlage). Für den Auswanderer wird der Wegzug dann eine böse Überraschung, wenn der Zuzugsstaat keine solche DBA-Klausel mit Deutschland vereinbart hat oder er in ein Nicht-DBA-Staat zieht: Hier wird das „Steuersubstrat“ im Falle des Verkaufs noch einmal besteuert. Durch den Wegfall der Wertminderungsklausel des § 6 Abs. 6 AStG a. F. durch das ATAD-UmsG bleibt es bei einer Besteuerung des geschätzten Wegzugswerts in Deutschland, obwohl sich der Wert der Anteile nicht wie geschätzt entwickelt haben. Die Wertminderungsklausel stellte zumindest sicher, dass am Ende nur der Wert besteuert wird, der realisiert wird. Ohne Wertminderungsklausel kommt es nicht zur Besteuerung nach der Leistungsfähigkeit.

Ist auf die Anteile, wie oben beschrieben, der § 2 AStG gleichzeitig anzuwenden und wird für nicht ausländische Kapitalgesellschaften der Veräußerungsgewinn ohne Anrechnung der Wertzuwachsbesteuerung nach § 6 AStG noch einmal besteuert, so fehlt dafür jede verfassungsrechtliche Rechtfertigung.

Gelegentlich wird als Argument zur Begründung für die Wegzugsbesteuerung herangezogen, dass der Auswanderer durch Betriebsausgabenabzug im Inland Werte geschaffen hat, die im Ausland realisiert werden. Dieses Argument verkennt, dass bei den Anteilen des § 17 EStG eben gerade keine steuermindernden Anschaffungen getätigt wurden. Dieses Argument verfängt nur auf Ebene der Kapitalgesellschaft selbst, nicht für die Besteuerung der Anteile. Der Wegzug der inländischen Kapitalgesellschaft selbst wird indessen auch nach § 12 KStG, der Wegzug einzelner Wirtschaftsgüter der Kapitalgesellschaft nach § 4 Abs. 1 Satz 3 EStG und die Übertragung von sog. Transferpaketen und immateriellen Vermögensgegenständen in das Ausland nach § 1 Abs. 3b, § 1a AStG, zumindest unter Berücksichtigung einer Preisanpassungsklausel, besteuert. Gerade in Wegzugsfällen zeigt sich der Nachteil einer Kapitalgesellschaft, nämlich die Verdoppelung der stillen Reserven und des Unternehmenswertes in den Anteilen und in der Kapitalgesellschaft. Ziehen der Gesellschafter und die inländische Gesellschaft ins Ausland wird derselbe Unternehmenswert sogar doppelt beim Wegzug besteuert. Nicht nur deshalb ist die Personengesellschaft im internationalen Steuerrecht häufig die zu präferierende Rechtsform.

Eklatant über das Ziel hinaus schießt die Wegzugsbesteuerung auch dann, wenn z. B. bei Immobiliengesellschaften Deutschland das Besteuerungsrecht gar nicht hat oder im Wegzugsfall nicht verliert, die Wegzugsbesteuerung dem Wortlaut des § 6 AStG nach aber anzuwenden ist. Das ist z. B. bei Immobiliengesellschaften der Fall. In neueren DBA wie mit dem den USA (Art. 14 Abs. 2 lit. a) DBA-USA) werden Anteile an Kapitalgesellschaften, deren Bruttovermögen überwiegend aus Immobilienvermögen im nicht-Ansässigkeitsstaat besteht, im Belegenheitsstaat besteuert. Der Wortlaut des § 6 AStG wäre für Wegzugsfälle für Anteile mit überwiegend amerikanischen Immobilien u. E. zwar teleologisch zu reduzieren. Ob die Finanzverwaltung und Finanzrechtsprechung aber folgen würde, ist zumindest fraglich.

Im umgekehrten Fall, dass Anteile an deutschen Immobilienkapitalgesellschaften mit überwiegend inländischem Immobilienvermögen in das Ausland übertragen werden, wendet die Rechtsprechung (FG Köln vom 28.3.19, 15 K 2159/15, nrkr., BFH anhängig unter I R 30/19) die Wegzugsbesteuerung an. Im Urteilsfall hatte der deutsche Vater dem Sohn Anteile im Sinne des § 17 EStG an einer deutschen Immobilien-Kapitalgesellschaft teilentgeltlich zugewendet. Das FG Köln möchte den Wortlaut des § 6 AStG a. F. nicht teleologisch reduzieren, weil der Gesetzgeber solche Fälle sicherlich nicht nur gesehen und in Kauf genommen habe, sondern es nicht ersichtlich sei, wie die Umschichtung des Vermögens auf Gesellschaftsebene zu besteuern sei, wenn nicht durch Anwendung des § 6 AStG. Diese Urteilsbegründung lässt den Leser ratlos zurück, weil u. E. die Umschichtung der deutschen Immobilien einer Kapitalgesellschaft mit Sitz und Geschäftsleitung nach § 1 KStG in Deutschland besteuert werden. Jede Umschichtung des deutschen Vermögens einer deutschen Kapitalgesellschaft wird doch im Inland besteuert. Den § 6 AStG quasi als Missbrauchsverhinderungsnorm bedarf es u. E. dazu jedenfalls nicht, zumal ja auch die Anteile in Deutschland in Deutschland steuerpflichtig bleiben. Auf das Urteil des BFH in der Sache darf man gespannt sein.

Im Urteilsfall des FG Köln vom 28.2.2019 tritt noch etwas anderes klar hervor, was auch nach der Gesetzesänderung des § 6 AStG nach wie vor gilt: Bei unentgeltlichen Übertragungen von Kapitalgesellschaftsanteilen kommt es nicht zur zu den vorgenannten überschießenden ertragsteuerlichen Effekten, sondern es handelt sich auch um einen steuerbaren Vorgang im Sinne des § 3, § 7 ErbStG. Die unentgeltliche Übertragung ist, wenn es sich nicht um einen begünstigten Vorgang z.B. im Sinne der §§ 13a, 13b und 13c ErbStG handelt, zugleich schenkungsteuerpflichtig und die Wegzugsbesteuerung mit allen vorgenannten negativen ertragsteuerlichen Effekten ist anzuwenden (sog. Ersatztatbestand in § 6 Abs. 1 Nr. 2 AStG n. F.). Die Schenkung von Kapitalgesellschaftsanteilen in das Ausland führt somit zur Doppelbesteuerung mit Wegzugsteuer und Schenkungsteuer. Bei entsprechend nicht begünstigten Vermögenswerten und ungünstigen Steuerklassen kann die Besteuerung in Deutschland schnell auf über 60% und mehr des „Steuersubstrats“ steigen, nämlich aus knapp 30% Einkommensteuer auf den Wertzuwachs der Anteile und 30% Schenkungsteuer. Das gilt z. B. dann, wenn ausländische Kapitalgesellschaftsanteile gar nicht privilegiert sind, weil es sich nicht um EU-/EWR-Gesellschaften handelt. Wenn das Ausland die Schenkungsteuer nicht anrechnet (z. B. Kanada mangels Schenkungsteuer) oder die Schenkung nicht als solche akzeptiert, etwa weil die Schenkung unter Widerrufsvorbehalt stand (z. B. USA), potenzieren sich die negativen Effekte der Wegzugssteuer auf ein Vielfaches. Hier noch einmal der Hinweis, dass das inländische Vermögen bei Inlandskapitalgesellschaften zumindest weiterhin der Besteuerung unterliegt. Die EU-rechtswidrigen und verfassungswidrigen Effekte verstärken sich, wenn der Gesellschafter auf Ebene der Kapitalgesellschaft Unternehmensvermögen realisieren muss, um die Steuern auf privater Ebene bezahlen zu können. Vor nicht allzu langer Zeit hat das Bundesverfassungsgericht festgestellt hat, dass es die schenkungsteuerliche Verschonungsregelungen in §§ 13a, 13b ErbStG zur Erhaltung von Unternehmen, deren Liquidität und der Arbeitsplätze nicht nur für verfassungskonform, sondern sogar für geboten hält (Bundesverfassungsgericht, Urteil vom 17.12.2014, 1-BvL-21/12, BStBl. II 2015, 50). Ob es die vorliegende Konstellation für verfassungskonform halten würde, darf bezweifelt werden.

Der Gesetzgeber nimmt u.E. offenbar bewusst auch die EU-Rechtswidrigkeit für die Personenfreizügigkeit, bei der neuen Norm in Kauf, weshalb wir die Prognose wagen, dass in einigen Jahren dieses Gesetz wieder geändert wird. Denn auch die Gesetzesbegründung kann am Ende nicht kaschieren, dass der § 6 AStG n. F. ein erhebliches europarechtswidriges Wegzugshindernis und eine verfassungsrechtlich überschießende Besteuerung für Unternehmer darstellt.